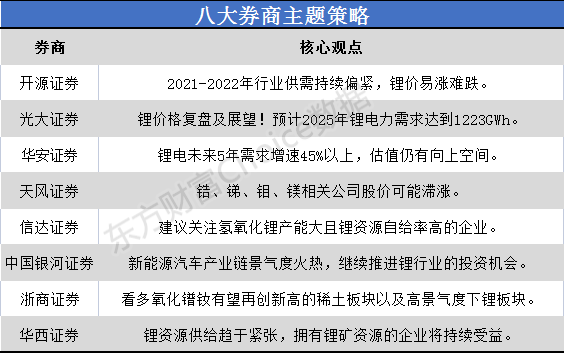

每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

开源证券:2021—2022年行业供需持续偏紧 锂价易涨难跌

根据我们测算,预计2021—2022年全球锂行业供需偏紧态势难以改变,刚性缺口下锂矿易涨难跌为了判断锂价波动区间,我们继续从供给端出发,画出锂精矿成本曲线,研究发现位于成本曲线最右端的锂矿完全成本已经达到700美金/吨,其对应的碳酸锂生产成本接近7万元/吨加上增值税以后,碳酸锂底部价格已经接近8万元/吨当然8万元只是底部价格,目前最新电池级碳酸锂市场报价已经远超此水平,我们认为在2023年之前锂盐刚性缺口难以弥补之际,长时间的供不应求容易导致价格持续飙涨,甚至冲击前期16万元的历史高位水平而锂盐价格大涨,我们需考虑下游接受程度,经过测算,以一辆65Kwh的电动车为例,当碳酸锂价格分别上涨到15万元,18万元时,整车电池成本相较于当前分别上升1726元,2761元,锂价上涨对整车成本影响可控

光大证券:锂价格复盘及展望!预计2025年锂电力需求达到1223GWh

锂资源主要为锂矿石和盐湖两大类,两者的资源禀赋和产成品有所区别锂矿石生产锂盐品质更高,杂质更少,一致性更高,盐湖生产锂盐成本更低,锂矿石可直接制成氢氧化锂和碳酸锂,但盐湖需先制成碳酸锂再苛化制成氢氧化锂

锂资源下游分为动力电池,储能和消费电子等领域,未来动力电池将是锂资源需求主要增长点根据德勤咨询数据,2020年锂电池总需求279GWh,其中动力电池需求为152GWh,占比54.5%2021—2025年锂电池需求将会高速增长,预计2025年锂电力需求达到1223GWh,CAGR达到34.4%

锂资源供需缺口持续存在的情况下,我国锂资源稀缺性和重要性提升,盐湖提锂成为我国锂资源供给重要环节我国盐湖资源储量丰富,80%以上锂资源以盐湖卤水形式存在,为盐湖提锂奠定资源基础我国盐湖锂资源禀赋并不出色,锂离子浓度低,镁锂比高,但最近几年来国内企业积极研发各种提锂技术,实施一湖一策推动锂资源量产

锂价格复盘及展望,2015年至2020年锂价走过完整的周期,2021年开启新征程,价格有望维持高位本轮锂价上涨的市场环境相比2015年有较多变化,需求端更旺盛,供给端更稳定,价格上涨更平稳,预计锂矿价格将长期维持高价

华安证券:锂电未来5年需求增速45%以上 估值仍有向上空间

锂电未来5年需求增速45%以上,估值仍有向上空间新能源车进入加速渗透期,储能高速增长,需求井喷下锂电产业链积极扩张,锂电行业未来5年年均增速 45%以上,而当前产业链标的对应2022年平均估值不足50倍,部分环节仅20—30倍,考虑到高增长的确定性,估值仍有向上空间我国新能源车已由初期的政策驱动转变为市场驱动,2021年1—7月渗透率 10.2%,相较于2020年的 5.4%大幅提升欧洲新能源车渗透率在 2021年以来也已超过15%,补贴政策强力支持以及碳排放的高要求下高增长将延续美国新能源车也在 2021年迎来显著增长,2021年1—7月渗透率3.4%,同比提升1.2pct,拜登政府设定了2030年电动车占新车销量比例达到50%的增长目标,增长空间大GGII 数据,2020年全球储能锂电池出货27GWh,同比增长58.8%,其中中国储能锂电池出货量16.2GWh,同比增长70.5%,预计2025年储能电池出货量将达到416GWh,5年复合增速72.8%综合考虑新能源车与储能两大高增长领域,锂电未来五年年均需求增速在45%以上

天风证券:锆,锑,钼,镁相关公司股价可能滞涨

锆,锑,钼,镁相关公司股价可能滞涨有色金属的生产加工成本相对固定,在涨价中,拥有资源的企业可以充分享受涨价带来的利润上升,加工类公司也可以通过存货收益获得超额利润按此推断,有色金属利润的增幅应高于产品价格的涨幅,假设市场环境不发生大的变化,股价涨幅理应高于产品价格涨幅我们看到的小金属品种中,锆,钼,锑,镁几种小金属的相关公司涨幅等于或低于产品价格涨幅,因此股价存在滞涨可能

国产锆英砂价格出现大幅上涨锆主要用于陶瓷具有较强的房地产后周期属性,21年有望成为国内房地产的竣工高峰,在需求带动下,国产锆英砂年初至今上涨91.33%,氧化锆上涨74.19%锆的潜力应用在于核电锆管,国内核电再次重启可能再次带来海绵锆的需求增长

锑价有望继续维持高位锑的主要下游为阻燃剂,广泛用于塑料制品中,伴随着全球经济恢复,锑的需求有望继续回升,锑的供应则主要集中于国内,最近几年来没有新的锑矿出产供需格局逆转带来锑精矿价格年初至今上涨69.84%

钼价有望继续上涨钼主要用于普钢添加剂和不锈钢中,国内普钢产量有望继续保持平稳,不锈钢产量有望继续增加,钼精矿价格年初至今上涨62.58%钼靶材广泛应用于屏幕制造中,可能带来高端钼材料的放量

镁价不断上涨镁主要下游为合金,广泛应用于汽车,航空航天,电子制品等领域,年初至今镁价上涨44.19%汽车用镁合金正处于放量期,有望成为镁合金未来最重要的需求增长领域

信达证券:建议关注氢氧化锂产能大且锂资源自给率高的企业

氢氧化锂有望持续享受高溢价伴随着三元锂离子电池加速向高镍化趋势发展,氢氧化锂需求快速增长而供给端,一方面在锂资源供应紧缺的格局下,氢氧化锂产能受限,另一方面日韩等国际电池龙头对氢氧化锂生产商认证严苛,目前通过认证的企业屈指可数,因此高端氢氧化锂产能供应有限在供需紧缺的格局下,氢氧化锂价格有望持续上涨并创历史新高,同时氢氧化锂生产商可持续享受高溢价对于利用锂辉石生产高端氢氧化锂的企业,可以通过跟国际电池大厂签订长协保证一定盈利空间,对于通过碳酸锂苛化生产氢氧化锂的企业,可以保证相对碳酸锂的溢价

由于海外车企及电池厂商早于中国步入高镍三元电池时代,已通过日韩等国际电池厂或车厂认证的氢氧化锂企业将率先受益于高速增长的需求,业绩加速释放同时,本轮锂价上涨主要由于锂资源供应紧缺,锂精矿竞价成交价已经创历史新高,此时拥有丰富锂资源储备或锂资源自给率高的企业将在成本刚性的条件下最大限度享受锂价上涨带来的业绩弹性,建议关注氢氧化锂产能大且锂资源自给率高的企业

中国银河证券:新能源汽车产业链景气度火热 继续推进锂行业的投资机会

新能源汽车产业链景气度火热,行业供需矛盾进一步催化电池级碳酸锂,工业级碳酸锂,氢氧化锂,锂精矿价格出现全面性的上涨而部分锂行业企业所已公布的半年报则显示了在锂价大幅上涨下锂企业爆发性的业绩弹性与超强的盈利能力,继续推进锂行业的投资机会

此外,在四川地区之前停产产能未能复产,广东地区继续停产,受限海运成本影响美国矿进口数量有限,缅甸矿因疫情影响无法进口,市场的供应仍将处于紧张状况的情况下,稀土价格有望在旺季来临下重新进入上涨通道。

浙商证券:看多氧化镨钕有望再创新高的稀土板块以及高景气度下锂板块

继续看多氧化镨钕有望再创新高的稀土板块以及高景气度下锂板块对于稀土板块,我们认为目前行业库存处于历史极低位置,伴随着缅甸疫情封关以及环保督察对供应端的影响,氧化镨钕价格有望再创新高,稀土龙头仍具备估值优势

对于锂板块,我们认为伴随着近期下游高镍需求持续强势,新能源产业链中游产能规模的不断扩张,上游锂资源将成为产业链供给最刚性的环节,锂精矿和氢氧化锂价格有望持续上涨,继续重点关注锂资源自给率高和氢氧化锂市占率高的企业。

华西证券:锂资源供给趋于紧张 拥有锂矿资源的企业将持续受益

根据海外锂资源企业二季度报告情况,伴随着下游需求持续向好,锂资源供给趋于紧张,特别是锂精矿,澳矿企业在二季度锂精矿无论产销,还是价格都有明显提升2021年上半年,中国部分加工厂尚有2020年库存可用,进入下半年,精矿库存逐步消耗,叠加下游消费旺季即将到来,精矿供给愈发偏紧结合当下国内外锂精矿产能及各到锂矿供应厂商新建及扩建计划,预计供给偏紧状况将持续到2022年年中,所以拥有锂矿资源的企业将持续受益

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。