近期,网传以软银为首的外资暂停投资中国资产的事件持续发酵,而资管巨头贝莱德二季度大幅削减阿里巴巴仓位,一度引起市场的担忧。

不过,证券时报记者梳理海外基金7月份最新动态发现,富达,施罗德等不少资管巨头实际上并没有大幅度减持中国资产,反而在下跌的过程中逆势抄底,腾讯,阿里,美团等均在增持名单中。

此外,英国知名投资机构Baillie Gifford近期也在大举增持美团,金额接近20亿港元。

富达投资集团旗下中国股票基金

集体增配核心资产

晨星数据显示,美国资管巨头富达投资集团7月底全线加仓中国股票,旗下的中国消费动力基金,中国焦点基金,中国纵横基金7月份均处于加仓状态。

其中基金规模最大的为中国消费动力基金,为57亿美元,受腾讯,阿里,美团等互联网股票大幅回撤影响,该基金今年来的收益率为—12.93%,2019年,2020年该基金的收益率分别为24.84%,35.8%。

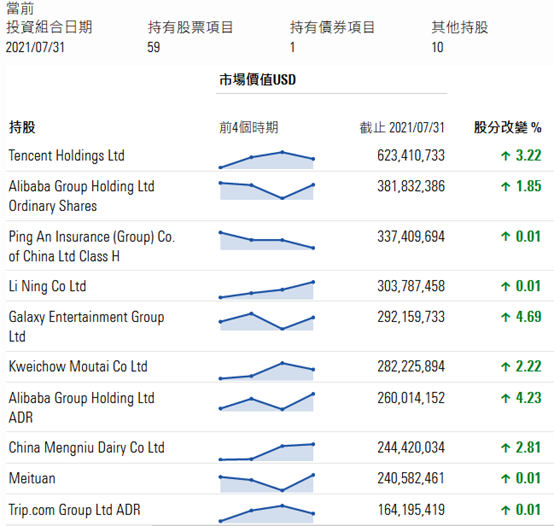

该基金公布的7月持仓数据显示,腾讯,阿里巴巴等均获其小幅加仓截至7月底,该基金持有腾讯股票市值6.23亿美元,持有股份环比增加3.22%,持有阿里巴巴股票市值3.82亿美元,持有股份环比增加1.85%

此外,银河娱乐,贵州茅台,阿里巴巴ADR,蒙牛,美团等均在其增持名单中。

富达投资集团旗下的另一只中国股票基金7月份也在小幅加仓晨星数据显示,中国焦点基金最新规模为19亿美元,相对于中国消费动力基金而言,该基金表现更为强劲,近期虽也有一定回撤,但今年来的收益率保持为正,达4.51%

该基金第一大重仓股为中国移动,最新持股市值为1.51亿美元,7月份环比增持1.1%,第二大重仓股中国人寿H股也获其增持1.1%,持股市值为1.48亿美元。

此外,阿里巴巴ADR,腾讯,百度ADR等互联网股票均获其小幅加仓。

富达投资集团旗下的中国纵横基金7月加仓幅度更为明显,不过,该基金规模只有1.32美元,但由此可以看出,富达投资集团对中国核心资产的态度。

晨星数据显示,该基金在7月份大手笔加仓了美团,台湾半导体,中集安瑞科等股票,第一大重仓股腾讯获增持6.89%,7月底持仓市值为1051万美元,第二大重仓股阿里巴巴获增持6.91%,7月底持仓市值为784万美元。

富达国际成立于1969年,是一家由创始人家族,管理层和高级员工共同持股的独立公司,是投资管理行业倍受信赖的全球领导者之一。

据官网资料介绍,富达国际向美国以外世界各地的机构和个人投资者提供资产管理服务,客户规模超过557万富达国际管理的客户总资产逾2940亿美元,总管理资产逾3830亿美元,旗下拥有700多支股票,固定收益,地产和资产配置基金,研究覆盖了95%以上全球最大上市公司

施罗德旗下两只中国股票基金加仓

与富达资管一样,施罗德旗下的两只中国股票基金7月份也在加仓中国核心资产。

晨星数据显示,施罗德旗下的中国优势基金最新规模为18亿美元,今年来的收益率为—1.12%7月份该基金增持了阿里巴巴和汇丰银行,其他持仓保持不变

其重仓持有的阿里巴巴,腾讯,中国人寿等股票今年来回撤幅度较大,但该基金今年来的收益率表现强劲证券时报记者观察其持仓发现,江西铜业,普拉达,李宁,长城汽车H股等今年来的涨幅可观,对其收益率贡献较大

目前,该基金第一大重仓股为阿里巴巴,持股市值为1.7亿美元,第二大重仓股为腾讯控股,持股市值1.3亿美元,而在增持方面,该基金选择了加仓阿里巴巴,腾讯持仓未变。

与中国优势基金相比,施罗德旗下的另外一只中国股票基金加仓动作比较明显施罗德ISF All China Equity A 7月份大手笔加仓了阿里,腾讯等股票

晨星数据显示,该基金最新规模为5.25亿美元,该基金今年在李宁,紫金矿业,普拉达等股票上获益丰厚,今年来该基金的收益率达5.34%。

在获利丰厚的情况下,该基金7月份减持了11.04%的李宁股份,而紫金矿业则获其增持,增持幅度达16.77%中科创达,山东黄金H股,太平洋保险等也在其增持名单中

施罗德投资于 1994 年在上海成立第一个中国内地的代表处,是首批进入中国内地的外资资产管理公司之一2007年,施罗德开始通过外资银行的 QDII配额为客户提供海外投资机会2015年正式进驻上海自贸区,成立全资子公司,并于2017年升级为外商独资投资管理公司— 施罗德投资管理有限公司

据施罗德官网资料介绍,截至2021年06月30日,施罗德投资集团在全球范围内为客户管理的资产管理规模总值达9675亿美元。

知名投资机构Baillie Gifford

大手笔买入美团

从目前已经公布的数据来看,大跌后抄底,基本上都是海外巨头的一致动作。

自年初460港元的历史高价以来,美团股价持续下跌,最大跌幅接近60%,相对其他互联网股票跌幅较大。

不过,在美团股价回撤的过程中,英国知名投资管理公司Baillie Gifford却大举买入美团据港交所权益披露资料显示,7月28日,美团获Baillie Gifford以每股均价202.076港元增持946.4万股,涉资约19.12亿港元增持后,Baillie Gifford最新持股数约2.79亿股,持股比例由4.94%上升至5.12%

Baillie Gifford是一家位于苏格兰的资管业百年老店,至今有113年的悠久历史截至2020年末,这家机构在全球资产管理规模为4450亿美元,折2.9万亿元人民币

该机构践行真正投资理念,投资周期放眼10年维度而非季度维度,长期投资于最具竞争力,创新性和成长效率的极少数优质企业,并取得超额回报,公司平均持仓年限超过10年。

该机构也是特斯拉投资收益最高的机构投资者,2020年因减持特斯拉而被市场关注公司于2013年开始持续买入特斯拉并持有至今,区别于其他明星基金在特斯拉上2—3年的重仓持有,Baillie Gifford重仓特斯拉高达7年,在持仓期间10次特斯拉股价下跌超30%也从未抛售,成为市场中特斯拉投资收益最高的机构投资者

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。