A股市场风格轮动永不停歇,昔日公募重仓的热门板块可能随时跌下神坛,而一些之前未被注意到的板块亦会成为未来的新贵,这一现象体现了机构投资者的认知周期的变迁。

公募的认知总共经历了7次变迁之旅从五朵金花到消费科技,投资者的认知变迁是多重因素共同作用的结果,其中,基本面与估值面被认为是非常重要的两个变量

近期,开源证券策略团队发布专题报告《逃不开的认知周期——投资策略专题》,通过比较不同时间阶段的机构投资板块的变迁之旅,从每一轮市场共识品种变迁中寻找共同点,探讨认知周期变迁的过程及原因。

思考:从公募持仓看市场认知周期的变迁

—

1,未来的共识并非是过去的简单外推

2003年以来,共计有21个行业曾经入选主动偏股基金前5重仓行业,从入选次数来看:食品饮料,医药,银行,电子,非银等板块排名靠前,医药,银行,食品饮料,电子,交运等板块连续入选次数较多但实际上,不同时期的投资者对于不同板块的认知存在差异,从后视镜看,基于过去线性外推,当前的底仓品种似乎是理所当然的,但站在特定的历史时点,未来发生的事情实际上又多有投资者认知之外的事情:如何站在2008年相信地产将会长期下滑,2013年笃定受困的白酒未来会实现龙头份额提升与品牌溢价

值得一提的是,对于主动偏股基金的前5重仓行业而言,2010年以前入选次数靠前的交运,钢铁,公用事业,石油石化等板块并未在2010年之后长期成为投资者的共识,而在2010年以后多次入选基金重仓行业的医药,电子,家电等板块也并未曾入选2010年以前基金的重仓行业这意味着昔日的众星捧月可能成为日后的门可罗雀,而大家认知之外品种同样可能成为未来的新贵这背后体现的正是投资者认知周期的变化,而本文正要探讨的是以公募代表的机构投资者的认知周期变迁的过程及其背后的原因

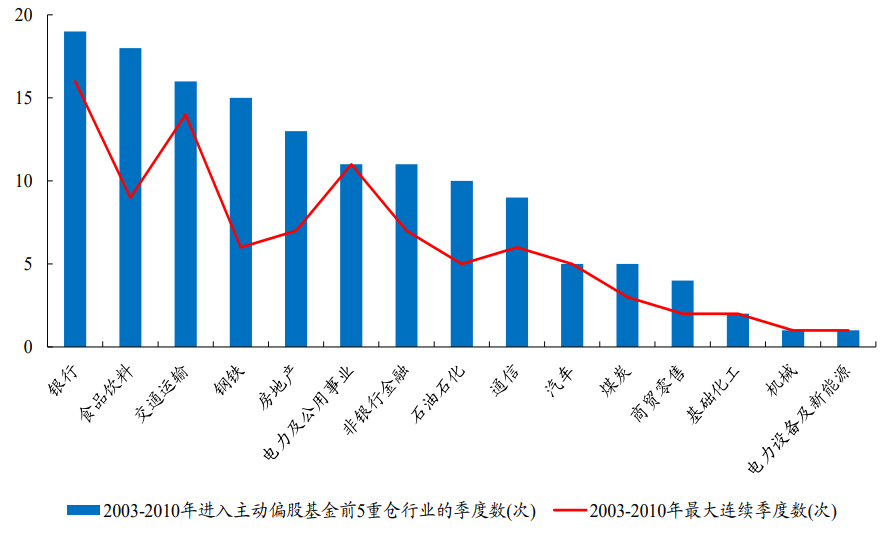

2003至2010年,入选主动偏股基金前5重仓行业最多的为银行,食品饮料,交运,钢铁,房地产,公用事业等板块,而连续入选次数最多的是银行,交运,电力及公用事业,食品饮料,房地产等板块

注:按季度统计次数,时间截至2021Q2。

2010年以来,入选主动偏股基金前5重仓行业最多的为医药,食品饮料,电子,非银,银行,计算机等板块,而连续入选次数最多的是医药,电子,食品饮料,银行,计算机等板块

注:按季度统计次数,时间截至2021Q2。

2,公募认知的7次变迁之旅:从五朵金花到消费科技

2003Q1—2006Q1:交运,公用事业,通信,钢铁,石油石化等板块为本阶段公募底仓品种

2003Q1—2006Q1期间共有9个行业曾入选主动偏股基金前5大重仓行业,其中交运,公用事业,通信,钢铁,石油石化等板块为主动偏股基金在该时期的底仓板块,而汽车,银行,地产,食品饮料等板块则零星入选公募前5重仓行业,公募在上述板块的共识尚未形成。

2003Q1—2006Q1,主动偏股基金以交运,公用事业,通信,钢铁,石油石化等行业为底仓

注:1,表中1表示为该行业在该时期入选了公募前5重仓行业,下同,2,底仓板块为所考察时期入选公募前5重仓行业的次数及连续入选次数均较多的行业。

2006Q2—2008Q1:认知逐步变迁,银行,地产,食品饮料等板块为新底仓

2006Q2—2008Q1期间共有10个行业曾入选主动偏股基金前5大重仓行业,其中银行,地产,食品饮料,钢铁等板块为主动偏股基金在该时期的底仓品种,这意味着公募整体认知相比于上期可能发生了较大的变化。

2006Q2—2008Q1,主动偏股基金以银行,地产,食品饮料,钢铁等行业为底仓

2008Q2—2010Q4:继续坚守银行,食品饮料板块,非银板块成为新共识

2008Q2—2010Q4期间共有10个行业曾入选主动偏股基金前5大重仓行业,其中银行,非银,食品饮料等板块为主动偏股基金在该时期的底仓品种,其中,银行,食品饮料延续了上一阶段的共识,非银则从上一阶段零星入选成为了本阶段的新共识医药板块逐步开始连续进入前5重仓行业

2008Q2—2010Q4,主动偏股基金以金融,食品饮料等行业为底仓

2011Q1—2013Q2:金融,食品饮料等板块仍是共识,医药板块成为本阶段新底仓,地产板块则在反复之后重新成为共识

2011Q1—2013Q2期间共有11个行业曾入选主动偏股基金前5大重仓行业,其中银行,非银,食品饮料,医药,地产等板块为主动偏股基金在该时期的底仓品种,其中,银行,非银,食品饮料等板块延续了上一阶段的共识,医药板块则进入了本阶段的新进底仓品种,而地产板块则在经历了上一阶段的反复之后重新成为公募的共识。

2011Q1—2013Q2,主动偏股基金以金融地产,医药,食品饮料等行业为底仓

2013Q3—2016Q4:TMT成为公募新共识,金融地产,食品饮料等板块逐步从公募的底仓品种中退出

2013Q3—2016Q4期间共有14个行业曾入选主动偏股基金前5大重仓行业,医药,电子,计算机,传媒等板块为主动偏股基金在该时期的底仓品种对于金融地产,食品饮料等上一阶段的共识板块,在经历反复之后逐步从公募的底仓品种中退出这意味着本阶段公募基金整体认知相较于上一阶段发生了较大的变化

2013Q3—2016Q4,主动偏股基金以医药,电子,计算机,传媒等行业为底仓

2017Q1—2019Q3:医药,电子等板块仍是共识,食品饮料,非银等板块重获认可,家电成为本阶段新共识

2017Q1—2019Q3期间共有9个行业曾入选主动偏股基金前5大重仓行业,医药,食品饮料,电子,家电,非银等板块为主动偏股基金在该时期的底仓品种,其中,医药,电子等板块继续延续了上一阶段的共识,计算机,传媒等板块则在反复之后逐步从底仓品种中退出,食品饮料,非银等板块则在经历反复之后重新成为本阶段公募底仓品种,家电板块则从上一阶段零星入选重仓行业成为底仓品种。

2017Q1—2019Q3,主动偏股基金以医药,食品饮料,电子,家电,非银等行业为底仓

2019Q4—2021Q2:医药,食品饮料,电子等板块仍是共识,电新板块成为新宠

2019Q4—2021Q1期间共有9个行业曾入选主动偏股基金前5大重仓行业,医药,食品饮料,电子等板块为主动偏股基金在该时期的底仓品种,继续延续了上一阶段的共识,电新板块则成为本阶段公募新宠。

2019Q4—2021Q2,主动偏股基金以医药,食品饮料,电子为底仓等行业为底仓,电新行业则为公募新宠

3,底仓行业的兴衰:起于高景气与轻估值,落于重估值与失速

实际上,投资者认知的变迁是多重因素共同作用的结果我们试图从历年来主动偏股基金前100大重仓股寻找其共识的变迁过程,基于基本面和估值维度,我们共选择了7个指标作为重仓股的表征,即:市值,营收TTM,过去3年净利润复合增速,当期净利润增速,过去3年ROE的几何平均,ROE的平稳性以及PE我们采用基金重仓股的上述7个指标分别在全A,沪深300样本股中的分位数作为该指标被公募重视程度的度量,其中,估值因素可以理解为对于估值的容忍度,分位数越高表示当前公募对于估值的容忍度越低

实际上公募对于上述指标的重视程度在不同阶段存在明显差异,且比较的对象不同结果也存在明显差异。

综合来看,我们发现:无论是相对于全A还是沪深300,公募对于估值因素的容忍度往往会呈现周期性变化,而近期公募整体对于估值的容忍度为2003年以来的高点相对于全A而言,除市值和营收规模外,过去三年平均ROE是2003年以来公募重仓股最看重的指标相对于沪深300而言,除市值和营收规模外,过去三年平均ROE,过去3年净利润增速,当期净利润增速在历史上轮番成为公募重仓股最看重的因素,值得一提的是,从历史上看,公募对于估值容忍度从上升到回落往往会经历三个阶段:从重视当期净利润增速,到重视过去3年净利润复合增速,再到重视当期净利润增速的过程,其中阶段II以及阶段III的后期可能会经历公募最重视过去3年平均ROE的情形对于当下而言,公募已经经历了重视当期净利润增速,到重视3年净利润复合增速的过程,目前正在逐步进入重视当期净利润增速的阶段

相对于HS300而言,除规模外,过去三年平均ROE,过去3年净利润增速,当期净利润增速在历史上轮番成为公募重仓股最看重的因素,对于估值而言,历史上同样经历了数次容忍度提升—下降—提升的周期,当前公募对于重仓股估值因素的容忍度亦达到了2003年以来极端的状态

注:1,基金重仓股指的是主动偏股基金持有市值前100的重仓股,2,规模为当季度末的总市值,营收为截至当季末的营收TTM,过去3年ROE指的是过去3年ROE的几何平均数,ROE平稳性指的是过去3年ROE的变异系数,3,在HS300样本股中对基金重仓股的上述指标取分位数,分位数越高表示规模越大,或增速越高,或越平稳,或估值越便宜,下同。

对于大多数行业而言,从被纳入基金底仓到退出基金底仓往往会经历主动偏股基金对该板块估值的容忍度从提升到下降的过程相对增速的大幅下滑往往会成为该行业逐步退出底仓行业的重要因素对于进入底仓行业的因素而言,不同行业存在差异

公募将某一板块逐步纳入底仓行业首先往往需要经历投资者由于相信该行业的高景气而对估值的容忍度逐步上升的过程,中间需要过去3年复合增速或高ROE被持续验证而这一阶段对估值因素的容忍度进一步上升,随后当年净利润增速的重视程度被逐步提高,而一旦该板块逐步失速,会伴伴随着对估值容忍度的快速下降,此后该板块将逐步退出基金底仓品种。

相对于HS300而言,食品饮料从进入公募底仓到退出底仓同样往往会经历对估值的容忍度从上升到下降的过程。除市值和营收外,过去3年的平均ROE和ROE稳定性往往会成为食品饮料板块入选公募底仓行业的主要基本面原因,但会由于相对增速的大幅回落而逐步从基金底仓品种中退出

注:红底表示行业处于主动基金持有的底仓期,蓝底表示模糊期。

认知变迁背后:绝对受益者最早布局,公募汇聚共识,两融最后定价

—

对于每一轮市场共识品种变迁中,各类机构的布局顺序来看,我们会发现各类投资者存在明显差异:

1,从挖掘板块的时机来看:以QFII,北上,私募,社保等绝对收益者在大部分行业往往是提前布局的价值发现者,这背后可能是该类机构的业绩考核周期较长,不用考虑相对收益的搏杀,而整体公募的定价往往滞后于上述绝对受益者,两融则一般为最后的定价者,

2,从撤离时点来看:绝对收益者往往在公募正在定价或定价末期逐步减仓离场,公募一般滞后于绝对收益者离场,两融则往往在最后时刻离场,其趋势交易与接盘侠特征较明显。

值得一提的是,对于金融板块而言,公募往往定价会先于其他投资者,并先于其他投资者撤离,成为一个常见的过渡期品种是否价值发现对于两融可能是认知能力问题,但对于机构投资者而言,似乎更和考核方式相关

对于食品饮料板块,私募,QFII,北上等投资者的布局往往早于公募将其纳入自身前5大重仓行业,且退出时间一般早于公募,两融同样是在公募逐步减仓时完成最后的定价

逃不开的地心引力:风险与收益的匹配度

—

1,基金的配置变动往往能推动行业的超额收益

对于大多数行业,特别是食品饮料,医药,电子,电新等主流赛道,主动偏股基金对于某个行业的配置方向与该行业单位波动率下的收益率,持有该行业的收益率相对于行业指数收益率之差呈现明显的正向关系,但需要注意的是,这种相关关系指示着两种可能存在的因果关系:

上涨吸引买入:即当基金持有某行业的收益率/波动率,持有该行业的收益率相对于行业指数的收益率之差越大时,基金越倾向于增加对该行业的配置,

买入推动上涨:当基金逐步增配某个行业时,基金持有某行业的收益率/波动率,持有该行业的收益率相对于行业指数的收益率之差越大。

对于绝大多数行业而言,主动基金持有该行业单位波动率下的收益率,持有该行业的收益率相对于行业指数收益率之差等指标与配置方向呈现明显的正向关系

注:标黄的表示在至少10%显著性水平下显著。

具体来看,我们以包括食品饮料,医药,电新,TMT,金融地产,化工等在内的10个行业作为研究对象发现:对于上述板块而言,在底仓的进入模糊期时,基金持有上述板块往往能获得超越行业的收益率,或较高的单位波动下的收益率,而在底仓的退出模糊期时则恰恰相反值得一提的是,即使在底仓的退出模糊期,也可能出现短暂的持仓收益率跑赢行业的情形,即市场可能存在反复,但持续性往往并不强

从更微观的视角来看,上述两种因果关系中买入推动上涨的逻辑可能相对更强,即更有可能是基金的行业配置变动推动了超额收益。

对于食品饮料板块而言,在底仓的进入模糊期时,往往基金持有的行业收益率明显高于行业指数收益率,或者基金持有食品饮料的单位波动下的收益率较高,而在底仓的退出模糊期时则往往恰恰相反

对于食品饮料板块而言,按照调整后的权重计算的当期持有收益率,或单位波动收益率往往高于调整前,且进入模糊期的单位波动收益率往往低于退出模糊期

前文中我们提到,两融的加速定价阶段往往出现在包括公募在内的各类投资者之后,而两融背后的实际驱动因素是赚钱效应本身,这意味着只要赚钱效应仍然存在,即便其他投资者已经开始纷纷立场,两融仍然可能会继续买入这也意味着两融投资者的行为可能成为底仓退出模糊期市场存在反复的原因之一

对于抄作业指数中的抄涨跌幅组合,两融往往会在该组合上涨阶段的中后期大幅买入该组合

注:抄涨跌幅组合指的是上个月涨幅排名前100的个股组合,剔除市值在100亿以下的标的,权重为等权。

更进一步地,我们发现:基金中的少数坚守者与基民负债端行为共同构成了底仓退出模糊期市场存在反复的原因我们以包括食品饮料,医药,电新,TMT,金融地产等在内的9个行业作为研究对象发现:在底仓的进入模糊期,往往会呈现两个特征:以上述行业为底仓的基金规模占全部基金规模比重提升,以上述行业为底仓的基金下一期选择继续加仓的概率上升而对于上述基金的负债端而言,无论是在底仓的进入模糊期还是底仓的退出模糊期,基民大多更加青睐加仓该重仓行业的基金,这意味着在底仓模糊期,基金本身的行为更可能是决定该行业未来是否继续成为共识或成为新共识的重要力量,而模糊期基民本身的行为更有可能成为底仓退出模糊期时反复的理由之一,而并非共识延续的理由这也解释了一种市场现象:当某个板块逐步退潮成为旧共识时,会存在少量重仓该板块的基金仍选择坚守甚至加仓,而基民同样仍会大概率选择在该类基金上抱团,这也构成了退潮板块仍会在短时间呈现市场反复的理由

对于食品饮料板块,在底仓的退出模糊期,同样往往会出现以食品饮料为底仓行业的基金规模相对于全部基金下降,以及该类基金选择下一期继续加仓的比例下降等特征,而在进入模糊期同样往往呈现相反的特征

对于食品饮料板块而言,在底仓的进入模糊期,以食品饮料为底仓行业且选择加仓的基金相较于以食品饮料为底仓行业且选择减仓的基金往往更能得到其负债端的青睐,而在退出模糊期则往往相反

3,更长时期的选择:相对收益率和相对波动率才是基金负债端的重要考量

值得一提的是,拉长来看,无论是对于全部基金还是重仓某个行业的基金,基民更青睐于选择加仓该行业的基金还是选择减仓该行业的基金,很大程度上取决于两类基金的相对收益率和相对波动率,按影响程度从大到小排序,一般为:单位波动收益率gt,收益率gt,波动,但不同行业可能存在差异这意味着即使在底仓的退出模糊期,基民负债端等虽然可能基于过去认知继续选择买入加仓该行业的基金,但加仓基金与减仓基金之间的相对收益率和相对单位波动收益率更有可能基民申赎背后的修正力量,这指示着基民在退出模糊期的加仓行为可能只是短暂的,由于基金负债端带来的反复可能并不能改变历史的进程在报告《觉醒年代:背黑暗而向光明》我们曾提到:2016年风格大切换中头部基金的偏好并不能对市场风格形成阻挠,负债端的资金会对资金风格做出选择这一事实的背后正是,基金负债端本身出于对收益率/波动率匹配度的考量而做出了选择,这意味着选择坚守信仰不调仓的投资者在未来也可能面临较大的考验

对于上一期重仓某个行业的基金集合而言,按照本期加减仓该行业的行为可分为加仓组基金和减仓组基金,其负债端本期更青睐于选择加仓的基金还是选择减仓的基金,很大程度上取决于两类基金的相对收益率和相对波动率

注:1,重仓某个行业的基金的满足:持有该行业的市值占股票投资组合的20%以上,2,加粗为至少在10%的显著性水平下显著。

做正确的事情:寻找风险与收益相匹配的资产

—

对于非金融板块,绝对受益者的定价往往领先于公募的主流认知,公募对于金融板块的定价则往往引领市场而对于公募自身而言,选择风险与收益相匹配的方向才是逃不开的引力

这意味着:从绝对受益者定价的认同程度,公募,两融的定价程度,以及基民的认同度等交易结构层面的因素考量,银行,电力及公用事业,化工,钢铁,机械,通信,纺服,计算机,非银等板块已经被不用进行相对收益搏杀的投资者选中,未来可能形成共识,而医药,电子,电新等板块可能正在进入趋势定价阶段,赚最后一枚铜板或者黄金是相对搏杀和趋势定价的高潮阶段需要提醒投资者的是,我们在前文中提到:对于当下而言,公募已经经历了重视当期净利润增速,到重视3年净利润复合增速的过程,目前正在再次步入重视当期净利润增速的阶段,同时当前公募整体对于估值的容忍度为2003年以来的最高水平,这意味着当下机构可能仍处于希望通过当期高增速消化高估值的状态,而从底仓行业的兴衰变迁中我们知道:底仓行业的逐步衰落往往发生在大幅失速期,此后可能发生较为剧烈的从相对高估值品种向低估值品种切换的过程剧烈的切换会何时发生我们不得而知,但当下对于投资者而言,寻找风险与收益相匹配的资产,可能才是当前显得更加正确的事情

对于2021Q1而言,计算机,化工,钢铁,纺服,汽车,通信,交运,非银,银行,电力及公用事业,机械等板块在被以私募,保险,社保,QFII为代表的绝对收益者广泛定价,而2021Q2公募更多地参与了其中计算机,化工,钢铁,纺服,汽车,通信等板块地定价

2021Q2两融主要买入医药,电子,汽车,电新,化工,食品饮料,计算机,有色,交运,机械等板块

2021Q2北上主要净买入电子,银行,家电,电新,计算机,化工,医药,机械,钢铁,建材,有色等板块

对于2021Q2而言,重仓钢铁,交运,汽车,电子,建材,化工,传媒,有色,轻工制造,农林牧渔,电新,非银等行业的基金中,选择继续加仓该重仓行业的基金表现明显好于减仓该重仓行业的基金,且收益率为正,同时上述基金明显更加获得基金负债端的青睐

对于2021Q2而言,电新,电子,军工,化工,有色,纺织服装,钢铁,建筑,通信,农林牧渔等板块的季度收益率或单位波动收益率强于行业本身且主动偏股基金选择加仓上述行业,电力及公用事业,传媒,建材,消费者服务,银行,食品饮料等板块的季度收益率或单位波动收益率强于行业本身且主动偏股基金选择减仓上述行业

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。