近日,池州华宇电子科技股份有限公司(以下简称“华宇电子”)披露了招股书,公司拟在深交所主板上市。

华宇电子所处的集成电路封装测试行业具有技术更新速度快的特点,因此对企业的技术实力要求较高。然而,华宇电子研发费用率呈下滑趋势且持续低于行业均值,市场对公司的研发及技术实力产生质疑。

此外,华宇电子的营收规模与同行业可比公司相比较小,公司主营的集成电路封测业务在国内的市场占有率较小,约为0.20%。受行业周期性影响,华宇电子的产能利用率在2022年下滑幅度较大,公司毛利率也有进一步下滑的风险。

研发费用率持续低于行业均值

华宇电子成立于2014年,公司主要从事集成电路封装和测试业务,主营业务包括集成电路封装测试、晶圆测试和芯片成品测试。

财务数据方面,2020-2022年的报告期内,华宇电子分别实现营业收入3.21亿元、5.63亿元和5.58亿元,分别实现净利润6132.86万元、1.32亿元和8596.35万元。

据悉,华宇电子所处的集成电路封装测试行业具有资本密集、技术更新速度快的特点,资金门槛和技术门槛较高,业务规模及资金优势尤为重要;国内集成电路封装测试行业内主要企业为长电科技、华天科技、通富微电、气派科技、利扬芯片、甬矽电子、伟测科技等。

值得注意的是,华宇电子的研发费用率呈下滑趋势且低于行业均值,同时公司核心技术人员学历普遍偏低,由此引发市场对公司研发实力的质疑。

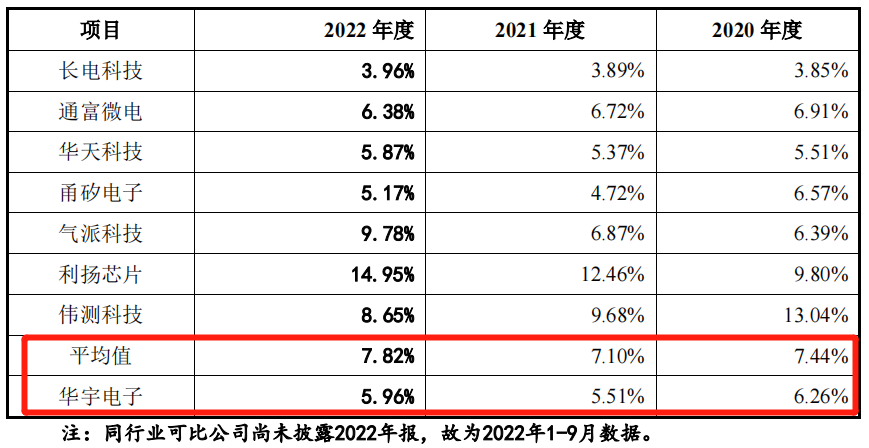

报告期内,华宇电子的研发费用分别为2010.66万元、3102.52万元和3324.33万元,分别占当期营业收入的比例为6.26%、5.51%和5.96%。反观同期同行业可比公司,其研发费用率平均值分别为7.44%、7.10%和7.82%。

对此,华宇电子称,“2020及2021年公司研发费用率呈下降趋势,主要由于报告期内公司业务规模快速扩张,研发费用支出略低于营业收入的增长速度。2020及2021年,公司研发费用率均低于同行业可比公司平均值,2020年与甬矽电子、气派科技基本持平,2021年,公司研发费用率进一步下降,高于甬矽电子,但与华天科技基本持平。2022年研发费用率回升至5.96%,处于同行业公司的中等水平。”

研发技术人员方面,截至2022年,华宇电子共1073名员工,其中研发技术人员为142名,占比为13.23%。从教育程度来看,华宇电子共有7名核心技术人员,其中1人为本科学历、6人为大专学历。

华宇电子在招股书中表示,“受公司在先进封装测试技术方面的研发投入和人才储备限制,公司在FC、BGA、WLCSP、SiC/GaN等先进封装测试领域的产品设计及生产工艺等与国内外领先企业存在较大的技术差距,公司的产品结构、产品应用领域、市场占有率也因此受限,公司在先进封装测试产品市场的竞争力相对较弱。”

主营业务国内市场占有率较小

目前,华宇电子营收规模约为5亿元左右,相较于长电科技、通富微电、华天科技等营收超百亿的国内企业而言,其整体业务体量较小。

除此之外,华宇电子主营的集成电路封测业务在国内的市场占有率较小。根据中国半导体行业协会发布的有关中国集成电路产业运营情况的数据显示,2021年,我国集成电路封测实现收入2763亿元,华宇电子实现集成电路封测收入5.63亿元,以此测算2021年公司集成电路封测市场占有率约为0.20%。

华宇电子所处的行业具有周期性特征,公司所封装测试的芯片广泛应用于各类终端消费产品,受全球宏观经济的波动、行业景气度等因素影响,各类终端产品消费存在一定的周期性,而消费市场周期会传递至集成电路行业,集成电路行业的发展与宏观经济及终端市场整体发展密切相关。

在宏观经济上升周期时,集成电路企业产能利用率趋于饱和,经营业绩增长;在宏观经济下降周期时,集成电路企业产能利用率趋于不足,经营业绩下滑。另一方面,集成电路下游行业产品生命周期变化、产业技术升级、终端消费者消费习惯变化均可能导致集成电路周期转换。

或受此影响,华宇电子2022年主营的封装测试业务的产能利用率出现大幅下滑,较上年下滑26.94个百分点。报告期内,公司封装测试业务的产能利用率分别为96.37%、92.93%、65.99%;测试业务中晶圆测试的产能利用率分别为82.36%、92.46%和93.35%;测试业务中芯片成品测试的产能利用率分别为70.26%、83.39%和69.62%。

对此,华宇电子表示,“由于终端应用领域需求放缓,公司订单增速低于产能增长率,使得公司2022年产能利用率下降。”

相应的,华宇电子2022年主营业务毛利率出现较大程度的下降。报告期内,公司主营业务毛利率分别为36.70%、40.49%、28.56%,其中封装测试业务毛利率分别为25.32%、32.03%、21.98%,专业测试毛利率分别为52.94%、57.13%、42.52%。

华宇电子在招股书中表示,“公司封装测试产品主要应用于消费电子等领域,受宏观经济环境变化等的影响,2022年以来,手机、笔记本电脑等终端产品需求放缓,公司产品价格出现下调,销售收入增速下降;2021年公司加大固定资产投资并新增了较多的人员,固定资产折旧及人力成本大幅攀升。”

从目前情况来看,华宇电子产品主要应用领域消费电子市场需求可能难以在短期内快速回升,公司销售订单增速可能进一步放缓甚至下滑,产品毛利率水平可能进一步下滑,公司面临一定的经营业绩下滑风险。

对华宇电子IPO进展,中国网财经将保持持续关注。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。