今年以来,以核心资产为代表的上市公司持续调整,但近期随着a股市场企稳反弹,不少跌幅较大的行业龙头成为反弹的先行者。

核心资产的每个成员一般都是细分行业的龙头股,只有依靠自身稳定的盈利能力和长期跑赢指数的稳定性,才能获得包括外资、公募基金、社保在内的机构投资者的青睐。但经过2020年以来的长时间调整,部分行业龙头可能已经跌出投资价值。

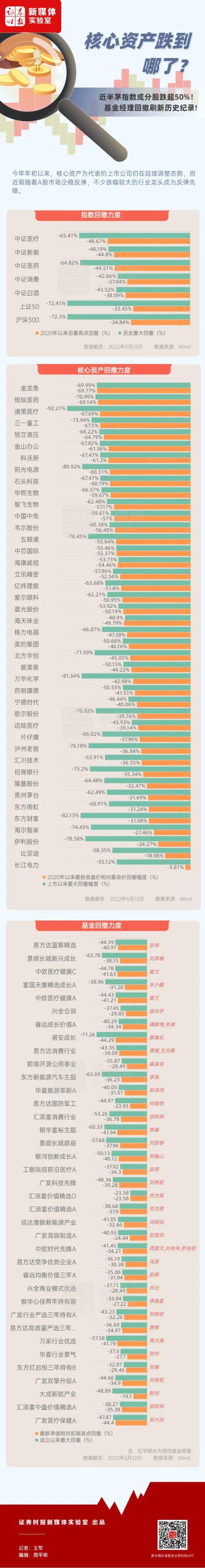

据证券时报记者了解,何苗苗指数近半数成份股自前期最高价以来跌幅超过50%。其中,多只股票的回撤刷新了历史纪录,多只跟踪投资核心资产股票的基金也创下了成立以来的最大回撤纪录。

大幅回撤后,机构对核心资产股的看法有所改变。多家机构表示,经过前期调整,大盘蓝筹股估值已回落至历史低位,其行业构成是中国经济结构调整的缩影。未来将继续享受中国经济高质量发展的红利,中长期配置价值凸显。

核心资产成为反弹先锋

经过前期的连续调整,a股核心资产股近期反弹明显。多个行业的龙头股如亿纬锂能、爱尔眼科(行情300015,诊股)、华西生物(行情688363,诊股)、歌尔(行情002241,诊股)自底部以来反弹幅度超过30%,成为本轮股票反弹的先锋。

但自最高价以来,核心资产的回撤幅度仍然较大,这也可能预示着后期核心资产的增持会比较明显。

据证券时报记者统计,a股部分核心资产股自2020年底开始出现调整迹象,2021年开始后,核心资产股调整幅度更为明显。2021年春节后,很多前期热门的核心资产股大幅调整。截至目前,沪深300指数累计下跌34%。除了2007年至2008年的极端案例,沪深300指数本轮下跌接近2015年至2016年的回撤区间,但超过了2018年的回撤区间。

与沪深300指数类似,上证50指数的回撤接近2015-2016年,但超过2018年。

至于具体的主要行业指数,据证券时报记者统计,消费、白酒、医药指数的回撤区间接近历史最大回撤。数据显示,中证白酒指数自前期最高点至今已回撤38.09%,而历史最大回撤为43.52%;中证消费指数回撤率达到37.04%,历史最大回撤率为42.66%;中证回撤率44.80%,史上最大回撤率48.19%。

中证新能、中证医疗等指数回撤超过40%,但距离历史最大回撤仍有一定距离。

个股方面,虽然近期核心资产股有所反弹,但部分个股仍有较大回撤。Wind数据显示,毛指数成份股中,有20只股票自前期高点回吐50%以上。其中,金龙鱼、恒瑞医药(600276)、三一重工(600031)、通策医疗(600763)、恒力液压(601100)、科沃斯(603486)等个股回调。

同时,也有很多股票在这个周期中的回撤相对较少,表现出超强的稳定性。比如今年3月7日,长江电力达到最高价24.15元,目前回撤率只有3.81%。伊利股份(600887,诊股)、比亚迪(002594,诊股)、海尔智家(600690,诊股)等。到目前为止有相对较小的回撤。

一些顶级基金经理回撤创下新纪录。

核心资产是大多数顶级基金经理的核心股票。这波回撤给顶流基金造成了很大的损失,甚至很多基金经理的回撤幅度都是创纪录的。

如张坤管理的易方达蓝筹精选因重仓持有贵州茅台、招商银行(行情600036)、腾讯控股、海康威视(行情002415)、泸州老窖(行情00568)、五粮液(行情000858)等核心资产股,历史回撤普遍较小较大。

资料显示,易方达蓝筹精选成立以来,历史回撤率普遍在10%左右。但进入2021年后,基金回撤率明显上升。到2021年一季度末,该基金回撤率超过20%。随着今年以来核心资产的不断调整,该基金的回撤率刷新了历史纪录,最高达到44.59%。近期随着核心资产的反弹,基金回撤率降低至40.5%。

格伦管理的中欧医疗健康成立以来,之前最大回撤是2019年初的38%。但随着2021年下半年以来医药股的持续下跌,基金净值回撤创下新纪录,达到44.78%。

刘艳春和朱绍兴管理的基金成立得更早。2008年熊市期间,刘艳春管理的景顺长城新兴成长历史最大回撤达到63.78%,朱绍兴管理的郭芙天汇精选成长回撤达到58.96%。

基金净值下跌的回撤无疑会增加基民的关注。但如果延长周期,偏股混合基金指数和普通股票基金指数仍呈现长期上涨趋势。对于大多数基金来说,时间可以抹平大幅回撤。

为了安抚投资者情绪,同时增强投资者信心,今年以来,基金公司和基金经理频繁自购,不少顶级基金经理也加入自购队伍,这在往年并不少见。

华西证券表示,公募基金自购的成交量并不等同于买入信号,但当市场下跌到一定程度或持续一段时间后,公募基金启动自购潮,往往是市场构筑底部的信号之一。公募基金大规模自购将为a股注入增量资金,也表明了机构对中国资本市场长期健康稳定发展的信心,有助于稳定市场情绪。

核心资产何时稳定?

一方面,核心资产的大幅撤离与相关行业龙头此前的热炒有关。众多资金集中在集团,行业龙头估值稳中有升,甚至刷新历史纪录;另一方面,市场环境的变化也让市场对核心资产的估值产生担忧。

受美联储货币政策收紧、俄乌冲突、疫情等多重因素影响,今年以来,相关核心资产持续调整。以沪深300为代表的大盘蓝筹指数调整时间已超过一年,估值也大幅下降。但近期核心资产反弹明显,外资开始回流消费行业龙头股。

招商证券认为,今年是稳增长的一年,一系列稳增长措施将集中出台,社会新增金融增速有望逐步加快上行。从历史上看,这是a股的一个重要转折点,而当美联储加息、俄乌冲突等外部风险释放后,a股将迎来更明确的上涨起点信号。

金融与资产管理公募投资部总经理杨宇在《春天未尽,黎明已至》系列直播中表示,最近三年a股结构性行情明显,“核心资产”三大赛道——食品饮料、生物医药、新能源获得较大贝塔收益。在高估值和利润增速放缓的情况下,这些资产自2021年下半年以来经历了较为明显的震荡向下调整,调整后长期配置价值已经显现。

直播中,杨宇指出,经过前期调整,现在部分核心资产性价比较高,长期配置价值已经显现。国内经济企稳后,预计a股市场的定价重心将回归分子利润增速,具有利润弹性和长期增长空间的板块将重新占据主导地位,如科技、消费、医疗等赛马场。受益于全球新能源周期的光伏、锂电池、汽车电子行业,以及新冠肺炎医药产业链的CXO、原料药、中药等板块,经过年初以来的系统评估后,将再次受到资金青睐。

在基金一季报中,朱绍兴曾表示,权益类投资者是时候承受波动,巧妙承担风险了。好处是在核心资产中,相当一部分优质标的的早期股价已经明显回调,估值吸引力明显增加。“很难准确预测市场的短期趋势。未来仍将集中精力耐心收集有大前景的优秀公司,等待公司自身价值创造的实现和市场情绪的周期性回归。只有具备良好的‘企业基因’的企业,比如治理结构完善、管理优秀,未来才有更大概率为投资者创造价值。”

带图阅读

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。