头部机构“下沉”区县募资早已不是新鲜事了。

2023年9月7日,老牌PE华平投资与江苏宜兴市正式签约,宣布其首只人民币基金落地宜兴,总规模预计30亿,将重点布局创新药、创新医疗器械、以及医疗服务的头部公司。两周后,高瓴资本宣布其成为杭州市富阳区政府引导基金的管理人,总基金规模20亿,医疗健康同样是重点覆盖领域。

而将时间再往前推,包括红杉、深创投等在内的多家头部机构也都有向区县下沉的具体案例,其中当属深创投最为积极,目前已经与江苏的昆山、高邮以及安徽的怀宁等地设立政府引导基金,基金总规模已突破百亿,并且未来还有持续扩大的趋势。

不过在热闹背后,也有一些细节需要反复推敲,毕竟从过往经历来看,头部机构与地方引导基金在实现“双向奔赴”方面仍然存在不小的挑战,尤其是对于区县级市场,本身配套资源就相对薄弱,再加上面对医药领域这样一个技术性强、成长周期慢的“硬核市场”,区县级政府是否有足够的耐心和毅力,现阶段还不得而知。

因此,在当前头部机构集体“下沉”区县募资的市场趋势之下,是隐藏的又一次巨大机遇,还是一时兴起的泡沫,都需时间来检验。

下沉区县募资,是被逼无奈还是主动求变?

一位聚焦在医药赛道的投资人向动脉网谈道,“现在出差北上广深的频率相对较低,反倒是要经常去一些三四线城市的产业园。”

其实这不是个别案例,而是当前不少投资人的常态。在此前动脉网对部分区县的调研中,无论是政府还是企业,都感知到的明显现象是在本地就能接触到很多一线投资机构,并且大多都是主动找上门。这也间接验证了当前很多头部机构“下沉”区县市场的大趋势。

那么原因到底是什么呢?

这得成拆分成两方面来看。先从出资方,也就是区县来说,近几年受疫情影响,各地当前对于经济增长的诉求都极其强烈,而医药作为市场空间较大的技术密集型产业,自然被列为重点招商方向。再加上近些年,随着以北上广深苏为主体的医药核心圈逐渐趋于饱和,整体医药市场大有向内陆城市快速迁移的趋势。

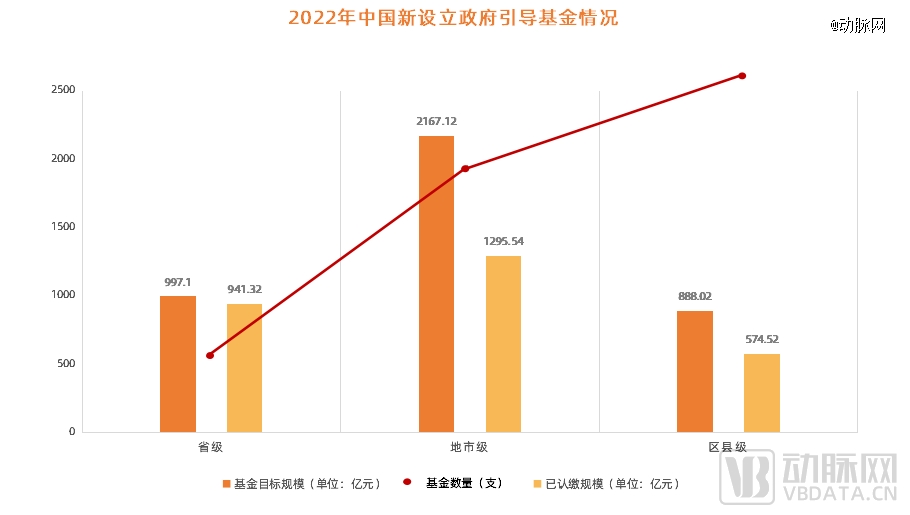

图1. 2022年我国新设立政府引导基金情况

也正是因为如此,在近一两年,区县级政府引导基金层出不穷。据清科研究中心数据显示,2022年我国新设立的政府引导基金共120支,其中区县级数量最多,总占比46.7%,并且只有区县级政府引导基金数量在增长,同比增长比例为7.1%。

当然,区县也不仅仅只是有钱,还有一些隐藏的产业优势。比如在政策层面,“推动县域医疗改革升级”近些年一直是重点战略指标,而往下延伸,代表着有大量医械产品将涌入区县。今年6月,动脉网曾在中国政府采购网以县人民医院为关键字搜索近半年的中标信息,发现数量近1900余条,而去年同期仅1000条左右,采购数量增加近一倍。

除此之外,区县另一大典型优势是市场需求大但竞争相对较小。事实上,近几年不只有医药领域在大范围“下沉”区县,一些消费型产业甚至家电、新能源汽车等都在逐步向下沉市场扩张,比如代表着高端、商务、城市第三空间的星巴克也在近期将门店开到了安徽太和县,其背后逻辑很简单,就是在逐步完成对一二线城市的布局之后,县城将会是未来主要增量市场,毕竟我国目前约有3000多个县城,常住人口超过9亿,市场潜力巨大,且没有一二线城市“内卷”。

不过这也正是区县的一大劣势,即市场很容易饱和,一般来说,一个县城最多只能“养活”一家星巴克。这也就意味着,“掘金”区县市场,只有先进场才能吃到红利,因此,据业内人士透露,当前很多头部机构每天都会跟踪政府母基金的动向,其目的就是抢得先机。

但,为什么要“抢”呢?这就得从头部机构自身找原因了。

一位创投机构合伙人在接受动脉网采访时表示,“在过去,受制于返投比例等条件限制,地方引导基金并不是我们的*,但近年来,随着一批美元基金的退出以及不少上市公司的减持,募资开始变得越来越难,所以一些头部机构也开始放下身段,募资时频频瞄向地方引导基金,且呈现逐步下沉趋势。”

不过,在这个过程之中,也有一些头部机构是出于公益性目的而选择“下沉”区县,是为了扶持欠发达地区产业发展而故意为之。但从整体比例来看,该类型占比较小,大多还是因为考虑到后续自身发展,而主动拥抱区县政府引导基金。

当然,区县政府引导基金也很愿意与头部机构进行深度绑定,这是因为其拥有广泛的市场影响力以及对于行业更多维度的理解能力。

在采访中,重庆某区县国资负责人就刚好向动脉网谈到了这一点,“现阶段,我们还是更愿意与市场化的头部机构进行合作,一方面当然是因为它的品牌价值,能够吸引到很多优质企业或者基金入驻;另一方面则是因为它对于行业有很强的认知,这对于我们来说尤为重要,毕竟就医药领域而言,现阶段我们还是很陌生,也不够成熟,所以需要市场化的机构来为我们做引领。”

因此,从需求层面来看,头部机构向下延伸,开始成为“麦田里的守望者”,这其中既有主动调整的意愿,同时也有被动适应的压力。

区县里真有好项目可以投吗?

从去年年底开始,县城正在批量产生独角兽企业。

据IT橘子统计,在今年一季度诞生的12家独角兽企业中,有5家出身于非一线城市,分别是江苏徐州的中润光能、安徽宣城的华晟新能源、云南楚雄的宇泽半导体、浙江嘉兴的正泰新能和来自浙江台州的博锐生物。而再往下延伸,截止今年4月,我国县城里共有6家独角兽代表性企业,分别是坤天新能源、盛和晶威、德尔科技、威容科技、融通高科和中科锂膜。

聚焦到具体领域,不难发现,在这一批藏在区县里的独角兽企业中,其大多都来自于新能源、新材料和半导体产业,生物医药板块相对较少。

这其中当然有原因。一家早期VC机构的创始合伙人向动脉网谈道,“相比于医药领域对于高端人才和交易效率的*追求,新能源和新材料等制造类企业更讲究原材料、土地和人工成本,而这些恰好都是区县的典型优势。再加上近些年县城经济建设的快速发展,以前例如交通物流等限制性因素也正逐渐被消除,因此当前有不少制造类企业为了增量扩产,都纷纷选择在区县建厂设址。”

而沿着这一产业趋势,与制造业拥有同等增长逻辑的医疗器械领域,在县城里机会较大。

事实上,这一观点早就被市场所验证。据悉,构建了中国医械江湖“半壁江山”的江西进贤、浙江桐庐和河南长垣均为县级城市,且目前共拥有近4000家医械企业,其中进贤被称为“医疗器械之乡”,主要以一次性输注器械类产品为主;桐庐则是以“全国*硬管内窥镜生产基地”著称;而长垣是“中国医疗耗材之都”,主要以低值耗材为主营产业。

不过随着近些年区县相关配套建设不断升级,以及大量头部机构的下沉,区县医械产业的发力方向也正悄然发生着变化。据动脉橙数据库不完全统计,截止9月30日,我国医药领域在今年共有32家区县级企业顺利完成融资,其中器械企业17家,占比53.1%,而在这一批企业中,大多以口腔、眼科、微创介入和康复等高端器械领域为主。

图2. 2023年1月-9月区县级医药企业融资情况

以专注于结构性心脏病器械研发的臻亿医疗为例,它来自于南通市如东县,从2019年成立至今,目前已获得四轮融资,其主要布局经导管二尖瓣置换、经导管三尖瓣置换、经导管主动脉瓣膜置换等产品。另外还有一家代表性企业是约塔科技,今年刚成立就已经获得上亿融资,其总部位于江苏省辖县级市兴化市,主要致力于X射线影像设备研发生产,并拥有自主研发的探测器等核心部件。

其实不止是器械企业,县城里近些年也有一批聚焦在前沿技术的生物医药类企业引起了投资人的广泛关注。在此前动脉网的一次专访中,某家一线投资人就明确表示目前正在县城里看合成生物学项目,并且项目数量众多,感觉发现了新大陆。

不过合成生物学也只是其中一环,通过观察今年已完成融资的15家县城级医药企业,发现其还涉及细胞与基因治疗药物、免疫系统药物、多肽类药物以及小分子药物等细分板块,并且大多都已融资在B轮及之后。

对此,一位已在县城出手多次的投资人谈到了其投资逻辑,“区县里的医药类项目,逻辑相对简单,以合成生物学为例,这类项目的内核通常是一家传统工业原料生产商,在产生升级之际,选择引入合成生物学技术来降本增效,最终被动地完成了合成生物学技术从基因编辑到应用开发的完整链条。而如果沿着这个思路继续深挖,在县城医药产业里,应该还能看到更多潜力项目。”

事实上,相比于器械和医药,消费医疗在县级市场的潜力更大,不过大多是头部企业向下延伸,成长于区县里的初创期项目相对较少。

以眼科赛道为例。近期,爱尔眼科发布公告,拟斥资8.6亿元收购6家产业投资基金旗下持有的海南爱尔、枣庄爱尔等共计19家眼科医院的部分股权,据悉,在这一批收购医院中有9家位于县城。而把时间再往前推,去年年底,爱尔眼科拟收购西安爱尔、泉州爱尔等26家医院部分股权,其中大部分为基层医疗机构。这意味着爱尔眼科正在将业务触角伸向全国各地的下沉市场。

而与之相反的是,虽然近年来区县里也诞生了不少获得融资的眼科企业,但基本都是以牙科器械生产为主,很少有服务型企业在资本市场上有所作为。这背后的原因除了地方政府不重视之外,很重要的一点是其基本都以小诊所为主体,不仅体量小,服务体系也并不完善,正在被下沉的头部机构逐步代替。

上岸还是踩坑,头部机构下沉区县是伪命题吗?

从今年已完成融资的区县级医药企业来看,其投资队伍里确实隐藏着不少头部机构的身影,比如东方富海、中金资本、北极光创投和比邻星创投等等,但如果从整体体量来看,“下沉”区县投资医药项目的仍然是以地方国资为主,头部机构目前出手次数还相对较少。

这其中当然有一个适应过程,但同时也有投资机构对于“下沉”区县募资的焦虑。为此,某一线投资机构负责人就向动脉网明确表示道,“虽然当前县城投资市场火热,但我们目前还不考虑往下沉市场走,尤其在医药领域,虽然区县现在出资力度很大,并且在资源和成本上都有一定优势,但产业链是经过多年长期慢慢稳定形成的,一些优惠政策并不一定能很快就达成效果,从长远来看,这还需要时间。”

这些担心不无道理。从项目本身来看,虽然下沉市场有很多赚钱的生意,但对于部分成长于区县的本土企业来说,很多时候其实用不着市场化资本帮忙,因为这些企业在发展过程中并不缺钱,基本都拥有稳定的资金渠道,其要么在创业初期就获得本地投资机构青睐,政府下场当投资人;要么与产业链相关,本地龙头企业直接反哺。

而招商引资过来的企业又有一定的发展局限性。比如有的纯粹是为了优惠政策而落户,投入力度并不高;除此之外,还有一些企业是因为与落地地区的不适配,而造成的发展受阻。以某家医疗器械企业为例,在规划建厂初期就发现用电量不够,然后引进新设备的时候,又发现其超出审批权限,最后找了多级政府才得以解决,而在正式投产之后,又因为当地缺乏上下游供应链,核心零部件必须从500公里之外的北京运输过来。

动脉网通过梳理发现,类似的企业案例其实还有很多,而这其中很核心的原因还是在于区县里的配套和产业链仍然相对有限,并且具有特殊性,因此在一个区县或者小镇落地,对于有些医疗企业是合适的,但有些就是“水土不服”。

当然除了项目,头部机构本身在向“下”走的过程中也有一些东西需要考虑。在采访中,就有投资人表示,“虽然本土化已经是大势所趋,但习惯了美元基金打法的机构与地方国资的节奏在现阶段仍然需要磨合。地方国资首要关注的是招商和收益稳健,尤其对于区县政府来说,这一点需求更加直接,这和美元基金时代的投资策略和退出策略上有明显差异。”

此外,头部机构在区县的投入度和专注度也是一大问题,比如如何平衡,在过去,就县域市场而言,头部机构几乎不可能派团队深度研究当地产业或专注当地产业的落地和招商工作;另一方面,如何根据自身主要目标和次要目标,有的放矢地选择政府引导性基金,也都是当前头部机构“下沉”区县必须要纳入考虑的问题。

不过,受政府引导金设立向区县一级下沉的吸引,部分头部机构的项目搜寻范围逐步下沉在当前已是不争的事实,但是否真的能跑出来,还需要时间来检验,毕竟我们看到了有些县城里的医药企业已经成为了独角兽或者走向上市,同时也看到了一些企业在入驻县城折戟,进退两难。

因此有句话放在结尾特别合适,鱼多和鱼少之地其实都可以钓鱼,能否钓到鱼,这取决于钓鱼人本身。

参考资料

1.《中国县城,正在批量诞生IPO 》——投资界;

2.《*美元VC募资,下沉到“小县城”》——融中财经;

3.《投资风口变了——中国小县城里冲出6家独角兽了!》——IT橘子;

4.《北上广深*投资人,为何突然涌入小县城?》——前瞻经济学人。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。