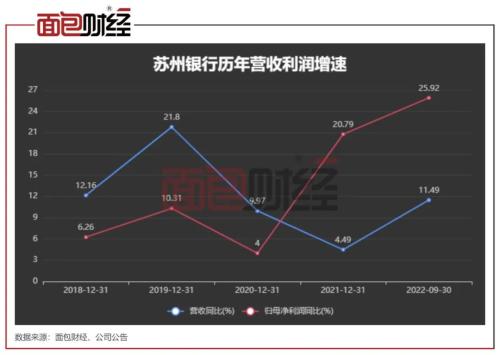

日前,苏州银行发布2022年三季报前三季度,该行实现营业收入90.25亿元,同比增长11.49%实现净利润31亿元,同比增长25.92%

截至2022年9月30日,本行拨备覆盖率达到532.50%,较年初提高109.59个百分点2018年以来,苏州银行拨备覆盖率提高358.17个百分点,或有隐瞒利润的倾向

此外,苏州银行资产质量保持稳定,不良贷款率降至0.88%最近几天,该行披露前三季度可转债转股结果公告,未来核心一级资本充足率可能提高

收入和利润两位数增长,贷款迁移率下降

报告显示,2022年1—9月,苏州银行实现营业收入90.25亿元,同比增长11.49%,实现归属于母公司净利润31亿元,同比增长25.92%。

贷款迁移率的下降,预示着苏州银行未来产生的不良贷款压力将会降低,资产质量将保持稳定。

拨备覆盖率超过530%,或隐藏盈利倾向。

截至2022年三季度末,苏州银行拨备覆盖率为532.50%,较年初大幅提升109.59个百分点,较中期报告大幅提升27.57个百分点,拨备覆盖率保持较高水平。

历史数据显示,2018年以来,苏州银行拨备覆盖率逐年大幅提升,从2018年的174.33%提升至2022年三季度的532.50%,整体提升358.17个百分点。

值得注意的是,2019年9月,财政部发布《金融企业财务规则》称,以银行业金融机构为例,监管部门要求的拨备覆盖率基本标准为150%超过监管要求2倍以上的,应视为有隐瞒利润的倾向,超额计提减为未分配利润进行分配

从近两年的数据来看,在江苏银行净利润保持稳定增长的同时,江苏银行增加了拨备,不排除可能存在隐性盈利倾向同时,如果未来上述规定实施,该行也将面临更大的降低拨备压力

核心一级资本充足率下降,转债转股后可能升级。

截至2022年三季度末,该行核心一级资本充足率为9.77%,较去年末下降0.60个百分点。

自2021年以来,苏州银行的核心一级资本充足率一直在下降2021年末,核心一级资本充足率为10.37%,同比下降0.89个百分点

最近几天,我行发布可转债转股结果公告公告显示,截至2022年9月30日,苏星已累计债转股45.68万元,共计转股56,730股苏星未转股的可转债金额为49.99亿元

招股书显示,可转债转股后,苏州银行核心一级资本将按照相关监管要求进行补充,未来苏州银行核心一级资本充足率可能会有所提升。

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。