误区一:养老为时过早我们等等吧

对于00后,90后甚至80后的朋友来说,可能觉得养老为时过早,过于保守,担心现在养老,或者干脆抱着一种浑浑噩噩的态度,不愿意正视现实养老问题真的可以缓吗

目前,中国人均寿命已达78.2岁,并呈逐年上升趋势假设退休时间不变,退休后没有工资收入的时间会越来越长,对养老基金储备的需求会越来越多

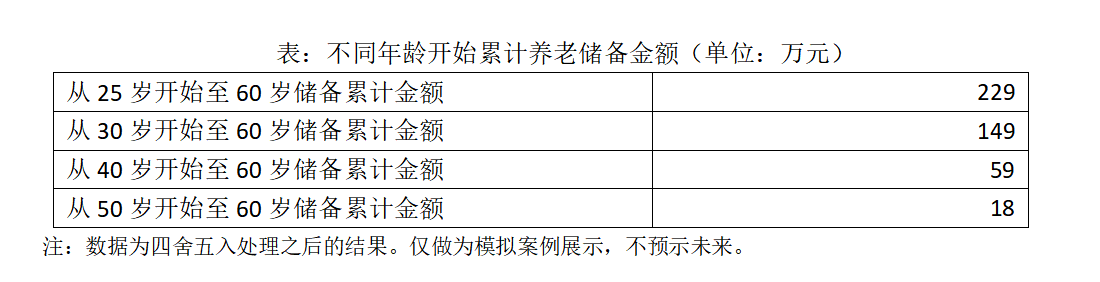

你越早开始为退休做准备,就越容易如果25岁开始,每个月固定作为养老储备,1000元到60岁退休,也可以推迟到30,40,50岁最终累计资金金额如下

假设年化收益率为8%,计算不同年龄阶段累积的养老金储备金额计算结果如下表所示

报告:社保基金自成立以来的年均投资回报率为8.30%这里只是用来说明不同年龄段的储备差异较大,并不能说明未来的收入基金有风险,投资需谨慎

表:不同年龄的累积养老金储备金额

误区二:钱不够,怎么入门。

缺钱是月光族面临的主要问题钱少了就不能储备养老吗其实换个角度看,钱少也积累了小幸福

表:不同年化收益率和不同投资金额下的累计准备金

注:投资期假定为20年数据已被四舍五入收益率仅用于模拟计算,不表示未来

可见,即使一个月只存50元,20年后也能获得相当可观的一笔钱所以,与其在开始养老计划前纠结如何多赚钱,不如现在就从零花钱开始,合理定制储蓄计划

误区三:教育储蓄还好,养老储蓄很难坚持。

自己受点苦也行,不能再苦了孩子与其现在担心养老,不如更现实地规划孩子兴趣班的学费这可能是大多数家长的心声之所以会出现这种现象,是因为我们把教育储蓄和养老储蓄分在不同的心理账户里,是为了让孩子接受更好的教育,所以早做打算,却不能把自己的养老提上日程众所周知,如果不做养老规划,退休后可能会给子女带来很大的经济负担

误区四:退休就是躲在山里,不用多花钱。

误区五:我有房子我害怕什么

我有多套房产,还需要为养老做规划吗年年买金项链也没关系这可能是一些人的想法,认为养老规划不是他们需要考虑的事情虽然房产等固定资产的充足储备可以让大家感到有底,但如果退休后身患重病急需现金,房产和贵金属的流动性有限,要想快速变现,必然要打折扣而且日常生活开销离不开短期资金的支持此外,以房养老的做法还可能涉及土地使用权到期,房屋价值波动等风险因此,现金流是养老金计划的重要组成部分有了房子等固定资产作为底气,还要储备足够的流动资产

朋友们不妨扪心自问,做好自我评估,避免养老规划的误区,静下心来,拿出纸笔,开始自己的养老理财规划。

声明:这些信息仅用于投资者教育,不构成任何投资建议我们力求本材料中信息的准确性和可靠性,但我们不保证这些信息的准确性,完整性或及时性,也不对使用这些信息造成的损失承担任何责任投资者不应使用这些信息来取代他们的独立判断或仅根据这些信息做出决策基金有风险,投资需谨慎

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。