所谓安全边际,就是凡事给自己留有余地,以免无所适从。

人生需要一个安全边际,这无可厚非不安全感似乎是人的天性,我们总是在追求某种能带来稳定的确定性例如,如果预计的导航时间是30分钟,我们可能会选择提前40分钟离开,以避免迟到

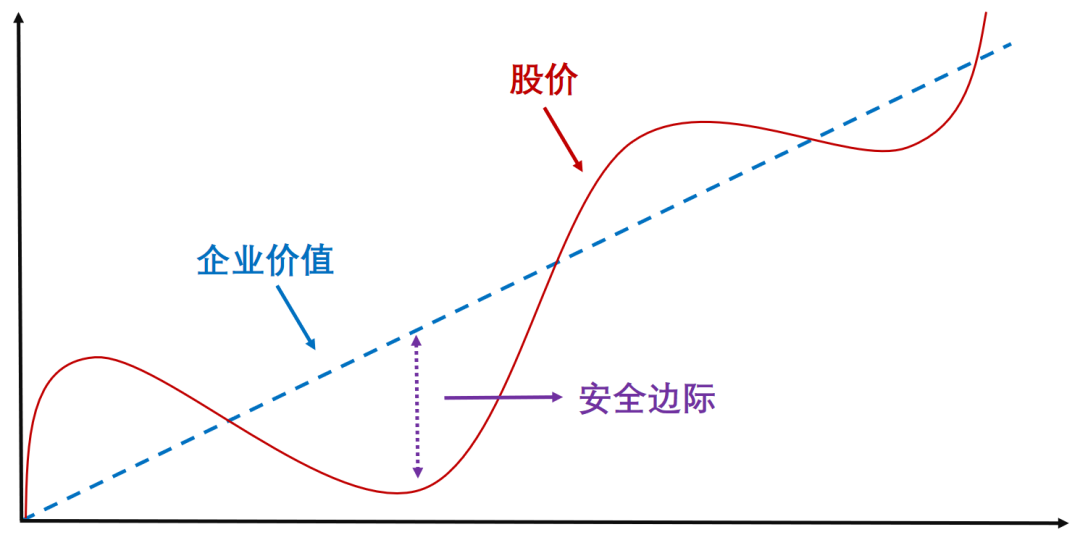

投资也需要安全边际相信对价值投资有所了解的朋友对此并不陌生由巴菲特的老师格雷厄姆提出,代表证券的市场价格与其内在价值之间的差额

价值投资者认为,短期市场往往受情绪支配,可能导致非理性的涨跌,而长期股价最终会回归公司的内在价值。

所以,如果我们只用1元钱就能买到一只内在价值为2元的股票,这1元的差价就构成了我们的安全边际,长期来看有望贡献我们投资的收益率。

那么,对于基民来说,应该如何提高投资的安全边际呢其实投资安全边际的本质主要是买好东西和买便宜东西

买好东西:投资优质资产

买好东西就是投资优质资产正所谓伟大的企业本身就是相对平庸企业的安全边际

正如芒格所说:

长期来看,一家公司股票的利润几乎不比这家公司多如果公司40年每年收益6%,那么最后的年化回报也就6%左右,即使你大折价买股票但另一方面,如果公司每年的资产回报率达到18%,并且持续二三十年,即使你买的时候看起来很贵,它仍然会让你大吃一惊

如果说投资伟大的企业是重要的安全边际,那么基民投资优秀的基金也是一样的,因为优秀基金的底层资产就是这些优秀的公司。

从微观上看,优秀的基金经理赚的是公司的赚钱,但从宏观上看,他们的仓位会伴随着时代的脉络不断演变,核心是分享中国经济增长和产业升级带来的红利。

相比激进的杠杆,重押,热点等短线思维,这种投资方式显然更加稳健,其逻辑也更容易持续所以也就不难理解为什么很多人一年赚三倍,而很少人三年赚两倍

优秀的基金长期赚钱,但不代表短期不波动如果过于在意短期波动,很容易错过这些经得起牛熊考验的杰出人士

到目前为止,公募基金已经诞生了30多只十倍基,它们都熬过了低谷,在风雨中成长。

图:部分十倍基成立以来的收益率

就像那些长期的大牛股,在泥沙俱下的熊市中很难生存,但每当市场反弹的时候,他们总能成为新一轮行情的骑手波动不改变优质资产的投资价值从后视镜的角度,给了我们一个上车的机会

—那么,如何判断基金是否优质呢。

对于主动管理的股票型基金,不要过于关注基金的短期表现短期业绩的影响因素太复杂市场风格,情绪,甚至运气都可能导致净值走势达不到预期基金经理的长期投资水平是基民应该关注的安全边际一个重要的参考指标是基金的alpha

在业内,通常用以下公式来区分市场因素和人为因素对基金收益率的影响:收益率=阿尔法系数+贝塔系数*市场/基准平均收益率。

贝塔系数是基金跟随大势获得的被动收益,阿尔法系数是基金经理通过选股和择时带来的主动收益,反映了基金经理的主动投资能力。

因此,α系数越大,基金经理的选股能力越强。

如果你持有的基金,像上图一样,相对于基准指数和同类均值能够达到正的alpha系数,那么就说明之前的下跌其实主要是市场因素造成的,这个因素有望在未来逐步修复,所以不需要过于担心。

但如果基金很难长期取得正的超额收益,那么可能就要考虑撤退,转投基金了。

便宜买:好的资产也需要合理的价格。

任何事情都逃不过周期二字,市场估值的平均回归时刻都在发生。

估值就是判断一个投资产品是贵还是便宜方法多种多样最广泛接受的方法之一是通过一个称为市盈率的指数,也称为PE越低越便宜,越高越贵

为什么要重视估值即使资产质量优良,当其价格严重高于其原始价值时,二级市场的分歧就会加深,投资就会在过热的情绪中演变成传包裹的游戏当有一天大家都觉得太贵的时候,多方力量会逐渐耗尽,最终股价需要撤退下跌来消化估值,而这个过程可能是漫长的

而那些被市场阶段性低估,所以股价低于其内在价值的公司,短期内也可能更被低估对于不顺风的投资者来说,中间的过程可能相当痛苦但是,市场不能长期忽视一个企业的成功当估值合理到足以反映大部分可能的利空情况时,追逐安全边际的资金有望形成合力换句话说,如果低估值资产的投资逻辑没有被颠覆,总是期望价值回归

所以投资优秀资产也要考虑合理的价格给自己留足安全边际,避免高位站岗,承担平均估值回归的过程

把这个思路应用到基金实践中,就是把握被市场或板块低估的投资机会。

以上证指数为例过去10年,上证指数的PE—TTM中值为13.6倍,对应下图灰色虚线,80%分位数为15.74倍,对应红色虚线,高于该值可认为贵,最低20%区间为11.12倍,对应绿色虚线,以下视为便宜

上证综指近十年走势与TTM市盈率

以史为鉴,从图看,估值便宜的时候,往往收获很大,而如果在中位数附近买,收益不可小觑体现的是安全边际的力量

目前,上证综指TTM的市盈率为12.45倍,仍低于过去10年的中位数所以从长远来看,现在还是属于需要考虑做多战略的区域

当然,基金定投也是为自己积累安全边际的重要方式不怕市况,循序渐进地买入,实际上可以有效提高投资者的心理安全边际

—如果估值的安全边际和基金定投的心理安全边际结合在一起会怎么样。

即按照规律保持定投,但在低估时尽量多投,在高估时少投甚至不投。

我们还通过回溯测试证明了这种策略的有效性

专注于自己:只做自己能理解的投资。

巴菲特的能力圈,也就是常说的只做自己能看懂的投资我们永远不可能赚到超出自己认知范围的钱,短期的运气长期来看会被中庸所回报

对于能力圈范围之外的投资,我们常见的是,在下跌的时候,开始对投资标的产生明显的不信任,急于卖出,以规避风险,挽回损失因为对波动很焦虑,根本无法正常最后的结果就是我早早被甩下车,错过了长期的投资机会

所以朋友和大V的建议可以听,但是一定要有自己的判断能力,不能盲目跟风在你做任何事情之前,你应该明白它背后的逻辑说这个基金好,但是它好在哪里说这个行业好,潜力有多大这样才能有自己的判断,才能在面对波动时保持定力

这就是为什么,虽然市场总是倾向于让人忽略长期,而深陷短期博弈,但聪明的投资者总能给自己留有安全边际,冷静地看透市场的情绪波动,利用人们的恐慌和贪婪来赚钱,但新手总是被情绪驱走,无奈只能交出筹码,在反转的曙光到来之前倒下。

事实上,弄清楚我们赚了多少钱比我们从这项投资中赚了多少钱更重要。

无论是公司业绩还是基金净值,我们都很难准确预测但通过不断的学习和反思,可以加深对自身能力的认识,进而可以大致分析出价值,进而利用短期市场的不合理来获取更高的长期回报因为这才是价值投资和长期的本质

今天就到这里,祝大家投资理财顺利~

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。